ATFX市场分析

每隔几年就惊扰市场,美国为何陷入债务上限“死循环”?

发布日期:2023-10-28

在上周美联储暗示暂停加息,意味着货币政策正式迎来转折后,市场的关注点聚焦在了美国另一项大事件——美国债务上限,因为美国政府可能会在6月1日耗尽资金,如果国会没有提高或暂停联邦债务法定上限,可能演化为经济灾难。

什么是债务上限?

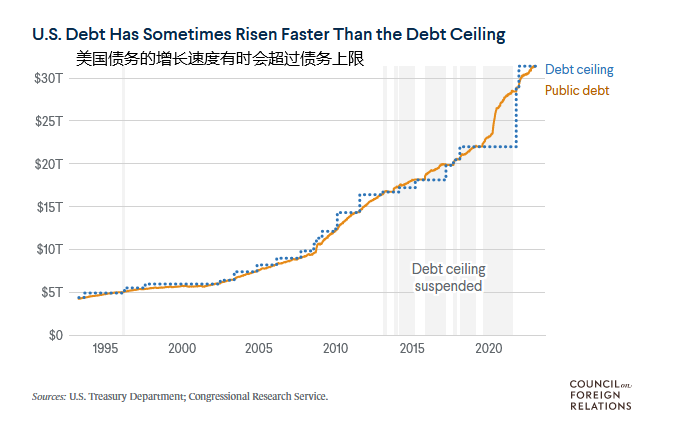

美国国会于1917年设立了债务上限,规定了美国政府可以承担的未偿还联邦债务的最高数额。2023年1月,美国国债总额和债务上限均为31.4万亿美元。自2001年以来,美国政府平均每年的赤字接近1万亿美元,这意味着它的支出远远超过其税收和其他收入。

为了弥补差额,它必须继续借款,为国会已经授权的支付提供资金。任何对债务上限的调整都需要得到国会参众两院的多数同意。当政府需要借钱偿还债务时,提高或暂停债务上限是必要的。

自1960年以来,国会已经78次提高债务上限,最近一次是在2021年。当然,国会也可以选择暂停债务上限,或者暂时允许财政部取代债务上限,自2013年以来,国会有七次做出了暂停债务上限的决定。

触及债务上限的后果

如果立法者不能很快就提高债务上限达成一致,即使没有违约,触及债务上限也会削弱政府为其运作提供资金的能力,包括为国防提供资金或为医疗保险或社会保障等福利提供资金。潜在影响包括信用评级机构下调评级,企业和房主的借贷成本上升,以及消费者信心下降,这可能冲击美国金融市场并使经济陷入衰退。

高盛经济学家估计,突破债务上限将使美国大约十分之一的经济活动立即停止。根据穆迪的说法,即使是短期的债务上限突破也可能导致实际GDP下降,造成近200万人失业,失业率从目前的3.5%上升到近5%。

对于全球市场来说,也会是一场大冲击,对美国经济信心的任何打击,无论是来自违约还是围绕违约的不确定性,都可能导致投资者抛售美国国债,从而削弱美元,美元价值的突然下跌可能会波及美国国债市场,违约带来的风险将导致利率飙升。由于负债累累的低收入国家难以支付其主权债务的利息,美元走软可能使以其他货币计价的债务相对更加昂贵,并有可能使一些新兴经济体陷入债务危机。

2023年4月,共和党领导的众议院通过了一项法案,将暂停债务上限,以换取未来十年削减近14%的联邦支出。分析人士认为,这项法案不可能在民主党领导的参议院获得通过。共和党方面表示,只有在民主党同意大幅削减开支的情况下,他们才会提高债务上限。

如果国会关于债务上限的谈判在达到上限之前没有解决,财政部可以通过一系列被其称为“非常措施”的临时行动,在几个月内避免违约。但即便有特别措施作为缓冲,但在债务上限问题上的长期僵局足以动摇投资者的信心。

金融市场已经提前计价风险

美国债务上限问题每隔几年就会重返公众视野,犹如陷入债务上限“死循环”,金融市场也跟随违约风险波动,市场会提前通过更高的风险溢价将与联邦政府违约相关的政治边缘政策纳入定价。自4月中旬以来,和债务上限风险相关的短期美国国债收益率已上升约20%,信用违约互换(CDS)利差(美国政府债务违约保险成本)从4月份开始也大幅上升。

随着市场进一步计价触及债务上限甚至是违约风险,股票和公司债券市场的波动性将明显增加,直至国会就提高债务上限达成一致,目前来看这种可能性更高。在过去一个世纪的大部分时间里,提高债务上限一直是国会相对常规的程序。

但是这期间两党之间会出现一些“唇枪舌剑”,整个过程可能遭到拖延等等,金融市场面对不确定性的情况下经历一番难以避免的波动,尤其是美债、美股市场和美元走势的震荡将尤为明显,这种背景下,近期走势强劲的黄金可能会寻求更强的历史高位。